中泰证券中证金牛第三届私募大赛中期榜单发布!

发布时间:2024-01-19 14:36:19 | 来源:河北网络电视台 | 作者: | 责任编辑:科学频道

近年来,私募行业蓬勃发展,已成为中国财富管理市场不可小觑的力量。据中基协数据,截至2023年11月,私募管理基金规模近21万亿元、基金管理人约2.2万家,管理基金数量约15.4万只。

回顾2023年(6-11月)中期榜单期间, A股市场显著回调,上证指数、深证成指、创业板指数的跌幅分别为8.83%、14.21%、17.30%。具体来说,6月指数震荡整理,沪指最终仍站上3200点;7月指数整体走势呈V型,沪指一度突破3300点,但涨势未能延续至8月;8月初指数震荡单边下行,沪指一度失守3100点。9月市场窄幅震荡,指数普遍收跌。10月市场出现较大跌幅,月末有一定反弹。11月市场风格偏中小盘,权重股表现疲弱。

在这样的背景下,中泰证券中证金牛第三届私募大赛(以下简称:中泰第三届私募大赛)正在如火如荼地进行中。中泰第三届私募大赛是由中泰证券联合中证金牛主办,财联社、“恒生i私募”、朝阳永续协办,并得到了中国社科院金融法律与金融监管研究基地、交叉核心院(清华大学设立)金融数据与模型实验室等知名机构的多方指导和支持。

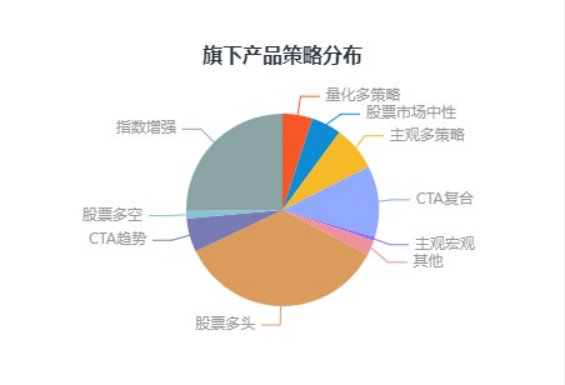

中泰第三届私募大赛旨在挖掘优秀私募管理人。秉承客观、公正、科学、一致性原则,中期榜单评选对不同策略类型的私募证券投资基金,构建与其策略特征相适应的评价指标体系,充分体现“赛道精准、数据精准、过程精准、目标精准”。大赛根据不同策略特征分为多头组、对冲组、商品组、债券组、多策略组五个大类,并根据主要投资品种和交易特征进一步细分为股票策略、指数增强策略、CTA策略、市场中性(高换手)、市场中性(中低换手)、套利策略、债券策略、可转债策略和复合策略九个小组进行分组评选。(详细说明请参见大赛主页或本文后附表)。

经过2023年6-11月的精彩PK,中期榜单排名火热出炉。同时,本季度参赛基金已增加至2400+只。

中泰第三届私募大赛2023年第三届中期榜单发布

中泰第三届私募大赛2023年第三届中期榜单发布,本期出现了多位新面孔荣登榜单,众多小规模管理人表现出众。也有正瀛资产、禅龙资产、呈瑞投资等多次上榜的大体量白马选手。让我们祝贺上榜的管理人并祝福他们在接下来的赛程中再创佳绩。

在市场中性(高换手)策略组中,本期榜单前2名分别是上海正瀛资产管理有限公司的正瀛顺享对冲*号私募证券投资基金和杭州希格斯投资管理有限公司的希格斯水手*号私募证券投资基金。

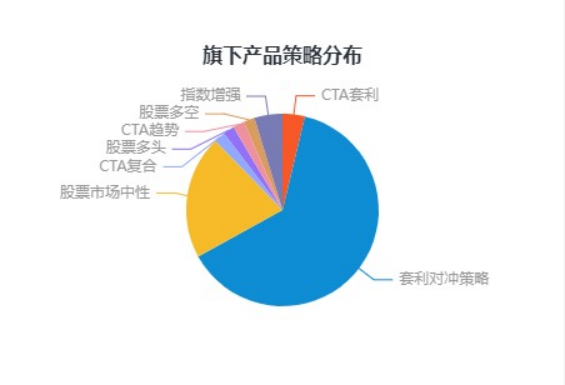

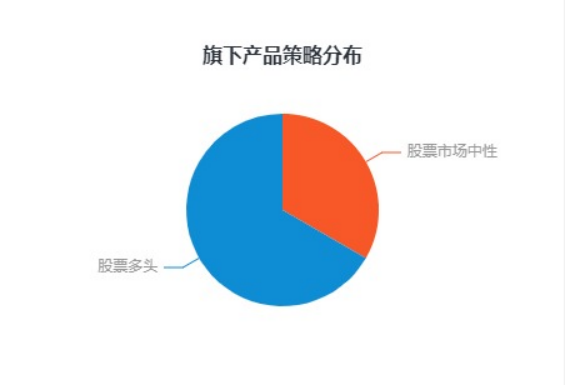

上海正瀛资产管理有限公司成立于2015年,专注于资本市场,致力于为优秀的投资经理配备一流的研究支持、渠道资源、品牌背书、资本对接和运营维护,打造以人为本的企业文化和扁平化的组织架构,让优秀的投资经理专注于投资,全力以赴地为投资者创造更佳的收益,目前管理规模20-50亿。正瀛资产的投资策略主要包括:套利对冲策略、股票市场中性策略等。

来源:朝阳永续基金研究平台Pro

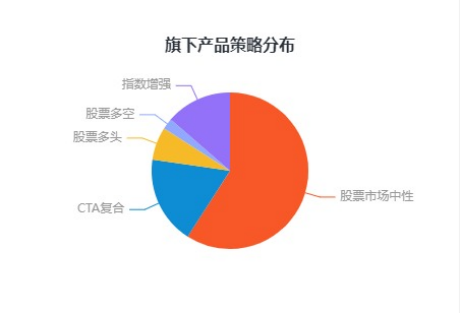

杭州希格斯投资管理有限公司成立于2018年,希格斯投资的研发人员由奥林匹克竞赛奖项获得者,少年班毕业生,海内外名校的硕士博士组成,并且彼此之间已经经过了多年的合作配合。希格斯投资通过交易程序,每天在股票、期货和期权市场上全自动执行数万笔交易,并取得95%以上的日交易胜率,目前管理规模20-50亿。希格斯的投资策略主要包括:股票市场中性策略、CTA复合策略和指数增强策略等。

来源:朝阳永续基金研究平台Pro

在市场中性(中低换手)策略组中,本期榜单前2名分别是上海申毅投资股份有限公司的申毅瑞禾量化*号私募证券投资基金和上海跃威私募基金管理有限公司的跃威稳进*号私募基金。

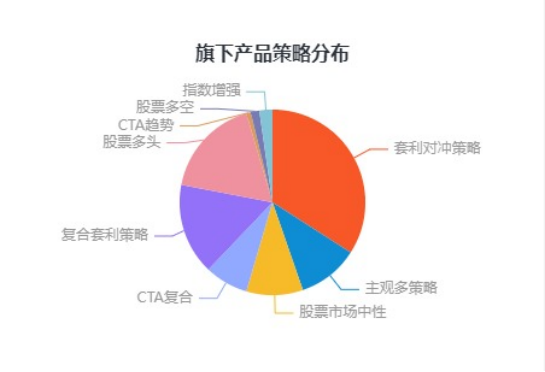

上海申毅投资股份有限公司成立于2004年,最初以自营资金从事A股套利交易,是A股市场上第一只对冲基金。创始人申毅拥有超过20年全球市场交易经验,曾任职高盛集团、巴克莱基金、千禧基金等国际知名投资机构。目前管理规模是:50-100亿。申毅投资的投资策略主要包括:股票市场中性策略、股票多头策略、套利对冲策略、指数增强策略等。

来源:朝阳永续基金研究平台Pro

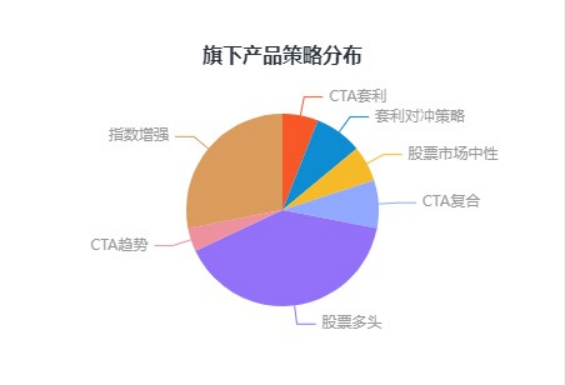

上海跃威私募基金管理有限公司成立于2017年,已获得中国证券投资基金业协会――观察会员资格。团队公司管理及投研团队均为金融机构背景,耕耘市场多年,具备成熟的风控和策略研发体系。投研团队擅长研发各类对冲策略以应对不断多变的国内金融市场,公司以自有资金进出策略测试,经过充分的市场环境考验之后筛选出运行良好的策略投入于产品配置中。目前管理规模是:10-20亿。主要投资策略:CTA复合策略、CTA趋势策略等。

来源:朝阳永续基金研究平台Pro

在债券策略组中,本期榜单前2名分别是上海景富投资管理有限公司的景富诺金*号私募证券投资基金和深圳市白鲸投资管理有限公司的白鲸海德债券精选*号私募证券投资基金。

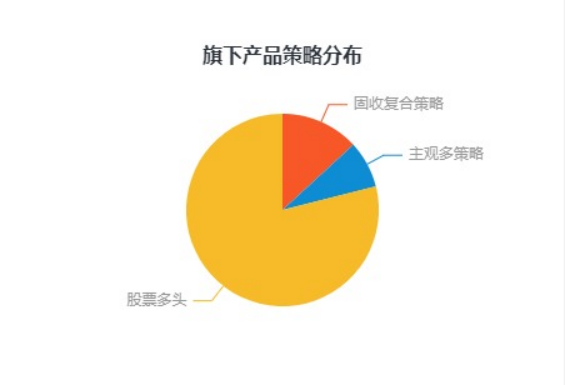

上海景富投资管理有限公司成立于2009年7月,公司的管理队伍和投研团队分别来自国内券商、投资管理公司和研究机构,具有多年的行业经验。公司目前在编员工80%达到研究生或双学位学历。公司有专职行业研究员对生物医药、节能环保、新材料、新一代信息技术、新能源等重点行业实现覆盖。公司自成立以来,始终坚持走专业化的发展道路,逐渐培养和拥有了一支经验丰富、稳定团结的人才队伍,积累了丰富的实战经验,形成了成熟的投资理念和稳健的运作风格。目前管理规模10-20亿。景富投资主要投资策略包括:股票多头、固收复合策略、主观多策略。

来源:朝阳永续基金研究平台Pro

深圳市白鲸投资管理有限公司白鲸投资成立于2016年,白鲸投资核心成员来自于大型券商、公募基金投资部门,平均具有15年以上资产配置、债券投资和股票投资经验。白鲸投资依托对中国经济、政策和企业的深刻理解,专注国内固定收益市场,覆盖境外中资美元债,通过具有丰富经验的“固定收益+”策略、信用Alpha策略,挖掘具有高性价比的标的资产,以绝对收益为投资目标,致力于为客户创造连续、可观的投资回报。目前管理规模是10-20亿,白鲸投资主要策略包括股票多头、固收复合策略等。

在可转债策略组中,本期榜单前2名分别是青岛泽盈资产管理有限公司的泽盈凯旋**号私募证券投资基金和北京溪谷私募基金管理有限公司的溪谷大地*号证券私募投资基金。

青岛泽盈资产管理有限公司成立于2017年,法定代表人为路则盈。主要策略是:股票多头、主观多策略等。目前管理规模是5-10亿。

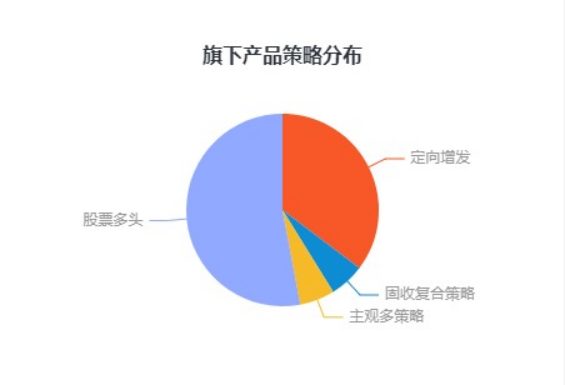

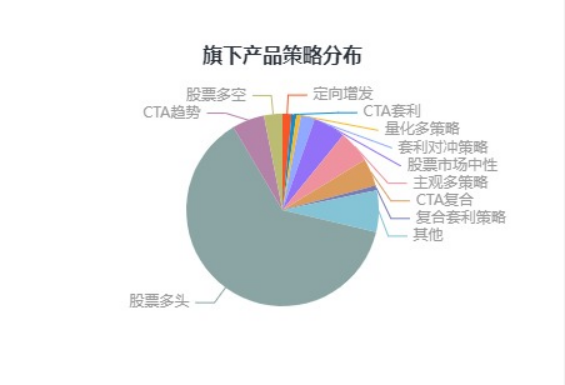

北京溪谷私募基金管理有限公司成立于2018年,法定代表人为陈鹏,目前管理规模是0-5亿。北京溪谷私募投资策略主要包括:股票多头、定向增发等。

来源:朝阳永续基金研究平台Pro

在股票多头策略组中,本期榜单前2名分别是上海量魁资产管理有限公司的量魁Alpha*号私募证券投资基金和北京光华私募基金管理有限公司的光华**私募证券投资基金。

上海量魁资产管理有限公司,是一家专业从事投资管理业务的金融工程公司,成立于2015年成立。公司以量化交易作为核心业务,以策略研究构建核心竞争力,坚持并完善数量化、策略化、流程化和团队化的投资管理模式,摒弃情绪化的主观交易。公司目前的模型研究涵盖股票、ETF、期货和股票期权四大品种。公司的主要业务是基于数量化方法,对衍生品和证券的运行规律进行建模研究,并从市场中获取长期而稳健的回报。公司核心团队具有物理、数学、信息科学等多学科研究背景,并具有证券或期货从业资格和中国市场多年的量化交易经验,内部拥有完备的模型研发体系和独立研发的程序化交易平台。公司专注于衍生品和证券市场的数量模型交易,致力于成为一家具有深远影响力的专业资产管理公司。量魁资产的投资策略主要包括:CTA趋势、股票市场中性策略。目前管理规模20-50亿。

来源:朝阳永续基金研究平台Pro

北京光华私募基金管理有限公司成立于2021年,核c心成员主要来自国内外知名校府的硕士、博士,团队投研实力强大,研发人员占比70%。团队成员具备多年因子挖掘、量化投资经验,目前管理规模0-5亿。光华私募的投资策略主要包括:股票多头策略和股票市场中性策略。

来源:朝阳永续基金研究平台Pro

在指数增强策略组中,本期榜单前2名分别是青岛安值投资管理有限公司的安值福慧量化*号私募证券基金和上海稳博投资管理有限公司的稳博1000指数增强*号私募证券投资基金。

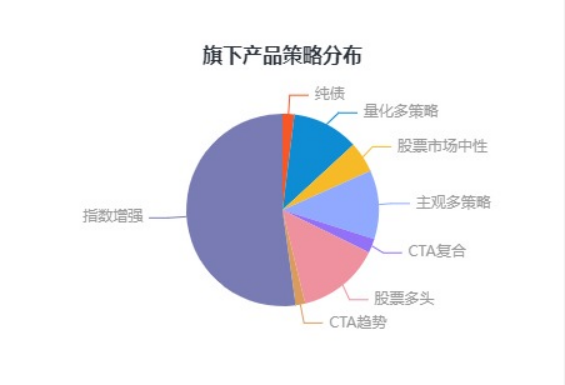

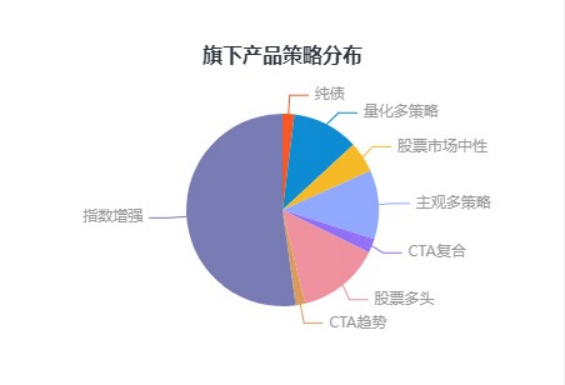

安值投资成立于2017年,注册资本1000万。公司核心投研团队由美国常青藤院校毕业的华尔街及上海量化资深组成,公司坚持认真、稳健、持久的经营理念为投资者创造财富,公司专注于量化投资和量化资产配置,通过完善的量化多策略投研体系、持续的策略创新能力,以及严格的多重风控机制,打造国内领先的精品型量化对冲基金,目前管理规模10-20亿。安值投资的主要投资策略是:股票市场中性、指数增强等。

来源:朝阳永续基金研究平台Pro

上海稳博投资管理有限公司成立于2014年,是一家专业的量化私募投资机构。管理规模已过百亿,投研团队逾70人,投资范围涉商品期货投资、股指投资、证券投资等诸多领域。公司的发展愿景是成为世界顶尖的资产管理公司,目前管理规模100亿以上。稳博投资的主要投资策略是:指数增强、股票多头策略等。

来源:朝阳永续基金研究平台Pro

在CTA策略组中,本期榜单前2名分别是因诺(上海)资产管理有限公司的因诺CTA*号私募证券投资基金和上海小黑妞资产管理有限公司的小黑妞星权*号私募证券投资基金。

因诺(上海)资产管理有限公司,成立于2014年9月。因诺致力于为投资者创造长期价值,依托于专业的团队,因诺构建了高水平的量化投资策略体系和交易系统。因诺的团队核心人员拥有多年国内外量化投资经验,投研人员都是来自麻省理工、清华、北大等国内外顶尖高校的英才。团队核心投研人员均拥有硕士以上学历,博士占比超过40%。目前管理规模100亿以上。因诺资产的投资策略主要包括:指数增强策略、股票多头策略等;

来源:朝阳永续基金研究平台Pro

上海小黑妞资产管理有限公司成立于2015年3月,是一家专注衍生品和量化投资的特色管理人。公司创始人金融从业十七年,其核心团队均出自期货公司,通过10多年的配合打磨,以黑色产业为背景,不断迭代与创新,公司从自营转型为一家专业资产管理机构。目前已经接受多家头部金融机构及BAT、上市公司委托管理资金,获得众多机构投资者好评。小黑妞资产从自营到资管,每一步都走的踏实和审慎,谦卑与坚定。目前管理规模10-20亿。投资策略主要包括:CTA复合策略,CTA套利策略等。(资料来源:因诺资产、小黑妞资产)。

来源:朝阳永续基金研究平台Pro

在套利策略组中,本期榜单前2名分别是上海呈瑞投资管理有限公司的呈瑞正乾**号私募证券投资基金和上海鸣熙资产管理有限公司的鸣熙资产-招享套利*号私募证券投资基金。

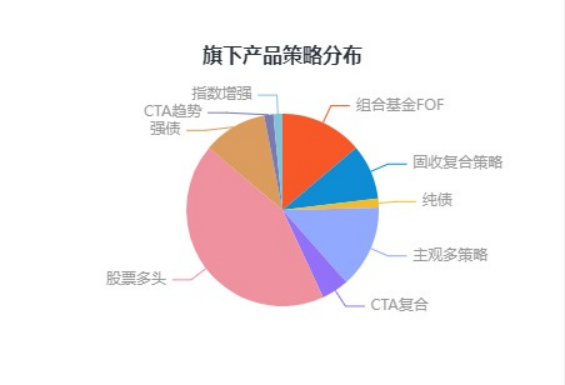

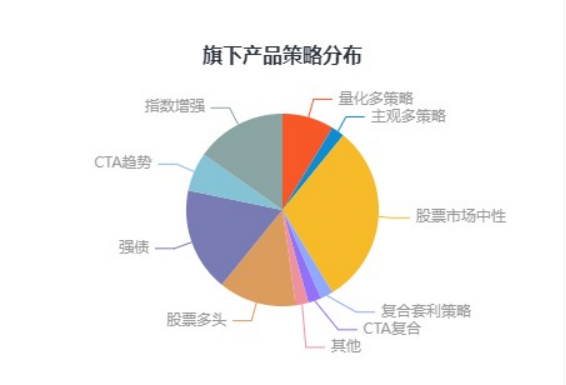

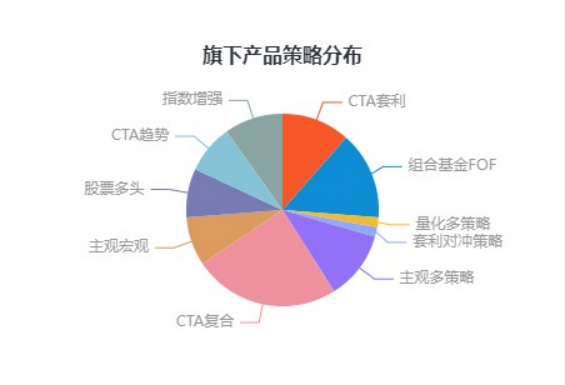

上海呈瑞投资管理有限公司成立于2010年,主营二级市场,涵盖大类资产配置,多年以来稳健发展。公司不断受到市场广泛认可,客户群体多元化,涵盖银行资管、私行、券商、保险、信托、各类FOF机构和央企等客户青睐。目前公司拥有一支由40余人组成的高素质、专业化投研团队,投研人员均具有良好的教育背景和丰富的投资经验,目前管理规模50-100亿。呈瑞投资的投资策略主要包括:股票多头策略、CTA复合策略、股票市场中性策略、主观多策略等;

来源:朝阳永续基金研究平台Pro

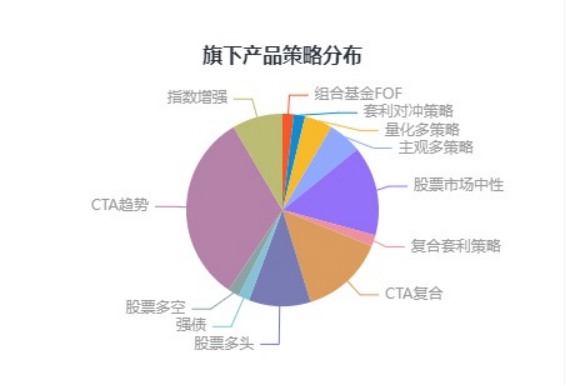

鸣熙资产管理有限公司成立于2014年,是一家依靠数学与人工智能进行量化投资的对冲基金,是国内知名的专注于股票、商品及股指期货的资产管理机构。目前管理规模10-20亿。鸣熙资产管理有限公司的投资策略主要包括:指数增强、股票多头等。(资料来源:呈瑞投资、上海鸣熙资产)。

来源:朝阳永续基金研究平台Pro

在复合策略组中,本期榜单前2名分别是上海申毅投资股份有限公司的申毅格物**号私募证券投资基金和上海蒙玺投资管理有限公司的蒙玺竞起*号私募证券投资基金。

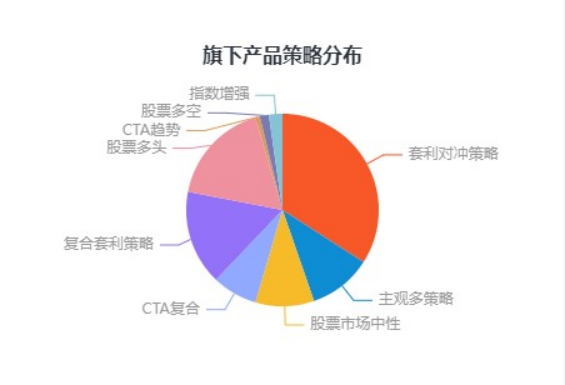

上海申毅投资股份有限公司成立于2004年,最初以自营资金从事A股套利交易,是A股市场上第一只对冲基金。创始人申毅拥有超过20年全球市场交易经验,曾任职高盛集团、巴克莱基金、千禧基金等国际知名投资机构。申毅投资的投资策略主要包括:股票市场中性策略、股票多头策略、套利对冲策略、指数增强策略等;目前管理规模超50-100亿。

来源:朝阳永续基金研究平台Pro

蒙玺投资专注于量化投资,长期稳居国内低延迟赛道第一梯队。主打另类因子选股,保证爆发性超额的同时,兼顾稳定性。目前,公司资管规模近70亿元,团队近80人。目前管理规模是50-100亿。蒙玺投资的投资策略主要包括:指数增强、股票多头等。(资料来源:申毅投资、蒙玺投资)

来源:朝阳永续基金研究平台Pro

前二十榜单如下,更多详细介绍及榜单详情可登录大赛官网查看。

大赛持续火热报名中

中泰证券中证金牛第三届私募大赛由中泰证券联合中证金牛共同主办。中泰第三届私募大赛旨在发挥中泰证券在多项服务上的优势,结合中证金牛的评价体系,为私募基金提供公平公正的实盘比赛平台;通过举办私募大赛,中泰证券和中证金牛将筛选出具有投资能力和长期发展条件的优质私募,从资金、渠道、系统、宣传等多方面全方位给予支持;并通过与优秀私募管理人长期深度合作,搭建集机构投资者、私募管理人、券商、金融科技等和谐共生的机构综合服务生态圈。2023年5月25日中泰证券中证金牛第三届私募大赛报名正式启动。本届大赛阵容强大,有多家知名机构参与提供指导和支持:

主办方:中证金牛、中泰证券;学术指导:中国社科院金融法律与金融监管研究基地、交叉核心院(清华大学设立)金融数据与模型实验室;协办方:财联社、“恒生i私募”、朝阳永续。

本次大赛获奖管理人将赢得重磅增值服务,不仅有研究服务、融资融券等支持,还能入选中泰证券FOF自有资金投放产品池,且有机会获得主办方、银行、信托、期货、资管等金融机构合计50亿+的资金支持以及各项附加增值服务。

参与大赛优胜私募管理人不仅可以展示自身的投资能力,还可以通过中证金牛、新华网财经频道、财联社等媒体全年不定期进行优秀管理人深度专访,提高管理人品宣频次,为后续FOF、信托及银行理财子公司等业务开展提供参考依据。

奖项设置为大赛每月/每季度向全市场公布TOP20榜单排名,中期/年度颁布总榜单大奖。

通过“中泰证券托管外包”公众号报名:关注公众号(zts_jrscb),点击“私募大赛”、“大赛报名”,进行报名

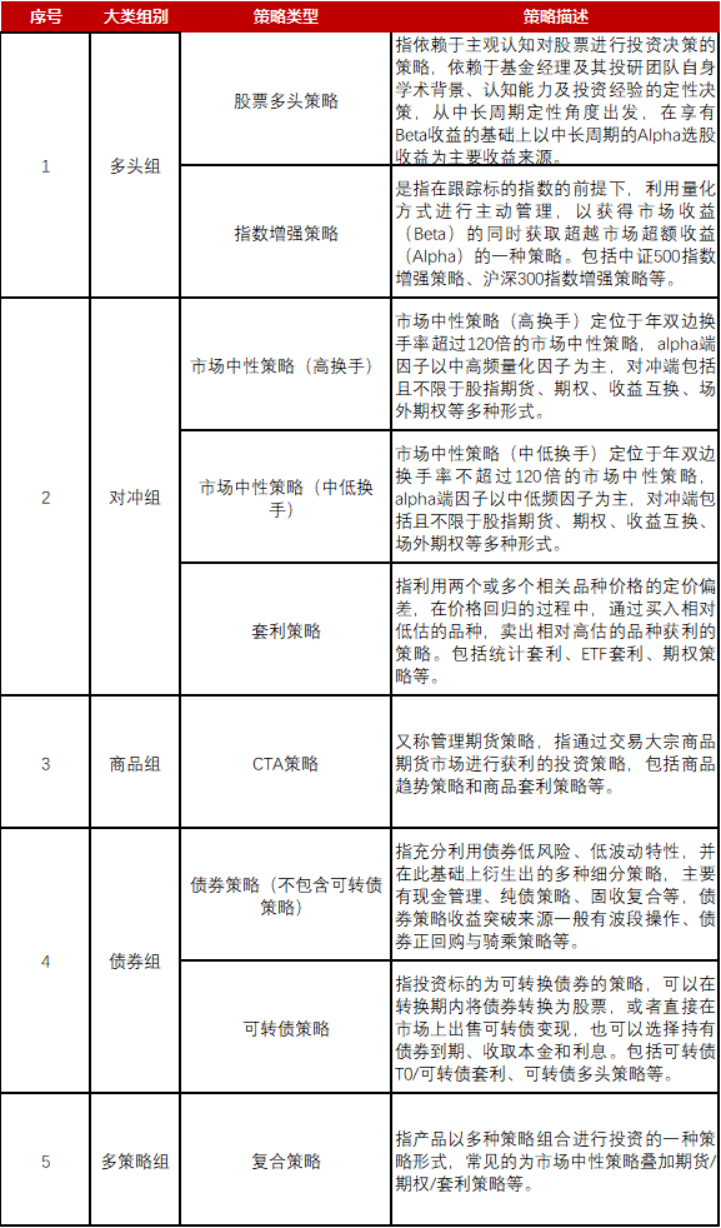

附表:中泰证券中证金牛第三届私募大赛产品策略分类(2023年版)